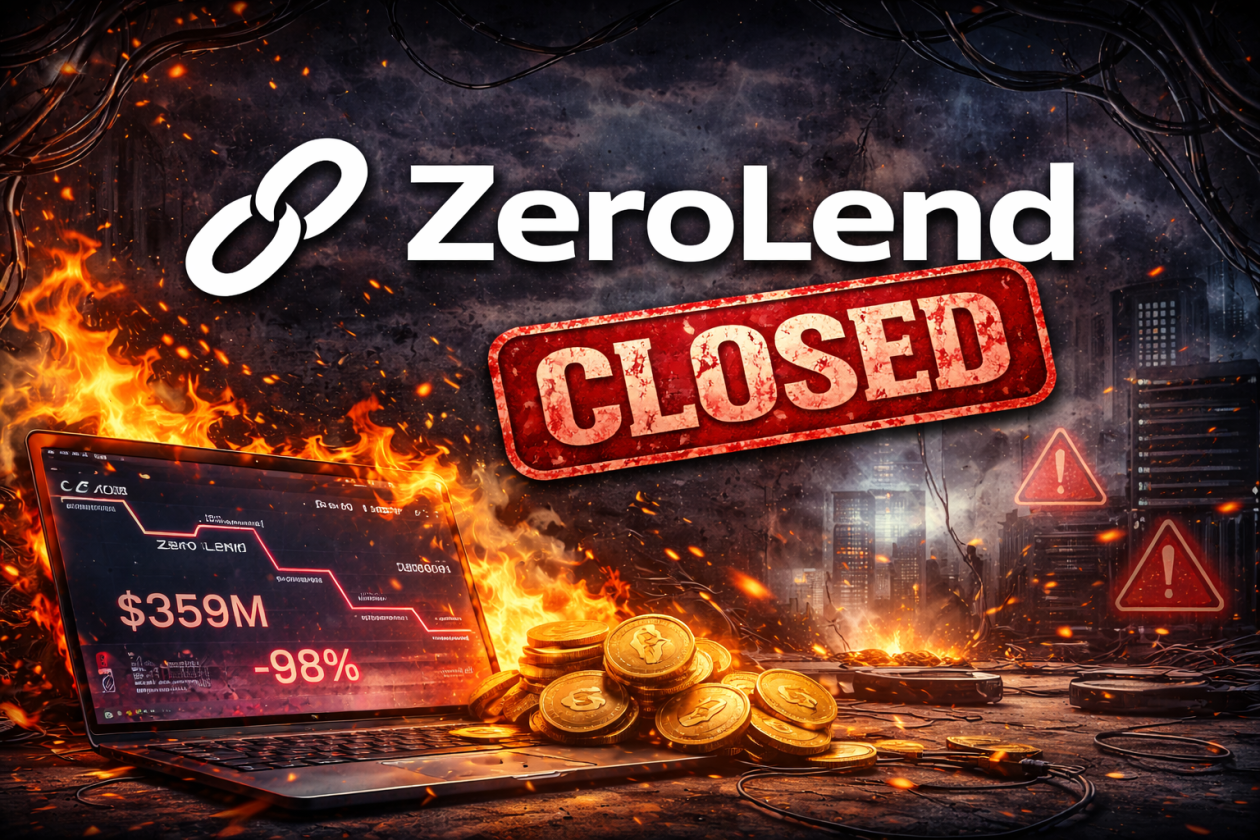

O protocolo de empréstimos descentralizados ZeroLend anunciou o encerramento definitivo de suas atividades nesta segunda-feira (17), após seu Valor Total Bloqueado (TVL) despencar 98% desde o pico. O volume de ativos na plataforma, que chegou a US$ 359 milhões em novembro de 2024, caiu para apenas US$ 6,6 milhões (aproximadamente R$ 38 milhões).

O anúncio provocou uma venda massiva do token nativo ZERO, que registrou uma queda superior a 30% nas últimas 24 horas. O colapso ocorre em meio a um cenário de consolidação no mercado, onde protocolos menores enfrentam dificuldades para manter a sustentabilidade econômica frente aos custos operacionais e ataques cibernéticos.

O que está por trás dessa movimentação?

Em termos simples, o modelo de negócios da ZeroLend tornou-se insustentável. O fundador, conhecido pelo pseudônimo “Ryker”, citou prejuízos operacionais contínuos e a deterioração do ecossistema como as causas principais. Muitas das redes “early-stage” (em estágio inicial) onde o protocolo apostou suas fichas tornaram-se inativas ou perderam liquidez, drenando recursos sem gerar receita.

Este cenário de estresse não é isolado. O setor de Finanças Descentralizadas (DeFi) tem visto uma bifurcação entre projetos sólidos e experimentos arriscados. O fechamento lembra momentos de tensão no mercado, similar a quando observamos outro protocolo DeFi (AAVE) enfrentando pressão de liquidações, embora, nesse caso, a falha tenha sido terminal para a ZeroLend. Além disso, a fragmentação da liquidez em várias redes aumentou a superfície de risco, um problema recorrente que recentemente gerou ação legal após exploit em bridge de outro projeto, minando a confiança dos depositantes.

Como isso funciona na prática?

O processo de encerramento da ZeroLend segue um roteiro técnico voltado para a redução de danos, embora perdas sejam inevitáveis para detentores do token. Os principais pontos do desligamento incluem:

Confira nossas sugestões de Pre-Sales para investir agora

- Congelamento de Empréstimos: A maioria dos mercados foi ajustada para 0% de Loan-to-Value (LTV), o que na prática impede a abertura de novas posições de dívida.

- Queda Drástica de Receita: Os dados mostram que os lucros do protocolo caíram de US$ 1,17 milhão em 2025 para apenas US$ 132.290 no acumulado deste ano.

- Recuperação em Redes Ilíquidas: Para ativos presos em redes com baixa liquidez (como Manta e Zircuit), a equipe planeja uma atualização de contrato inteligente (“timelock upgrade”) para tentar redistribuir os fundos.

- Reembolso de Hack Anterior: Vítimas do exploit na rede Base, ocorrido em fevereiro de 2025, receberão reembolsos parciais financiados pela alocação de airdrop da rede Linea recebida pela equipe.

Enquanto a ZeroLend sucumbe às pressões do mercado, investidores institucionais continuam buscando qualidade. Esse movimento é claro quando observamos grandes gestoras se posicionando, como no caso em que a Grayscale protocola ETF spot de AAVE, sinalizando que o capital está migrando para protocolos “blue chips” em vez de apostas arriscadas.

Como isso afeta o investidor brasileiro?

Para o investidor brasileiro que utilizava a ZeroLend para rentabilizar ativos (yield farming), a recomendação imediata é o saque total dos fundos. Se seus ativos estiverem em redes principais como Ethereum ou Linea, a retirada deve ser processada rapidamente antes que a interface ou a liquidez se degradem ainda mais.

O colapso do token ZERO reforça a importância de diferenciar projetos experimentais de infraestruturas consolidadas. No Brasil, onde o interesse institucional cresce, a segurança tem sido prioridade. Não por acaso, vemos avanços significativos em projetos robustos, como quando a Uniswap integra fundo tokenizado da BlackRock, oferecendo um contraste gritante de confiabilidade em comparação ao desfecho da ZeroLend.

Riscos e o que observar

O maior risco remanescente reside nos fundos travados em “long-tail chains” (redes menores). Segundo dados do rastreador DefiLlama, ainda existem saldos residuais em redes como xLayer e Zircuit que dependem de intervenção manual dos desenvolvedores para serem liberados. Não há garantia de recuperação total nesses casos.

Analistas apontam que o caso destaca as falhas estruturais de liquidez no modelo multi-chain agressivo. Investidores devem evitar comprar o token ZERO especulando uma recuperação, pois a equipe do projeto confirmou explicitamente que não haverá caminho de recuperação para os detentores do token, marcando o fim definitivo da jornada do ativo.