Los intercambios descentralizados, incluso para aquellos que ya han negociado criptomonedas, no suelen ser una realidad común. Los intercambios famosos usados por la mayoría de los inversores son centralizados. Estas plataformas han facilitado enormemente la negociación de criptomonedas, ya que concentran compradores y vendedores en un solo lugar. Además, los intercambios tienen criterios destinados a garantizar la seguridad de sus clientes.

Sin embargo, el proceso de registro puede ser muy burocrático y con riesgos para la privacidad. Por otro lado, los intercambios tradicionales no son 100% seguros contra hackers y otros tipos de estafas. Por eso, los intercambios descentralizados (DEX) funcionan como una alternativa más segura y menos invasiva para quienes desean discreción y privacidad.

Pero, ¿qué es una DEX, cuyo concepto se hizo famoso con las finanzas descentralizadas (DeFi)? ¿Son las DEX seguras y tienen grandes ventajas? Y, finalmente, ¿cuáles son los riesgos de participar en transacciones en estas plataformas? Vamos a explorar las respuestas en el texto de hoy, comenzando por el concepto de intercambios centralizados o tradicionales y de las DEX.

Cómo funciona un intercambio centralizado

Como se mencionó al principio del texto, los intercambios juegan un papel fundamental en el mercado. Sin ellos, compradores y vendedores tendrían muchas más dificultades para negociar sus criptomonedas, especialmente aquellos que operan con grandes valores. Además, los intercambios sirven como formadores de precios, creando una referencia para todo el mercado.

Según Valor Bitcoin, solo en Brasil, los intercambios movieron 5.216,85 Bitcoins en julio de 2024, lo que equivale aproximadamente a R$ 1.7 mil millones. Imagina todo ese dinero siendo negociado sin la intermediación de estas empresas.

De esta manera, el intercambio funciona como un intermediario de confianza tanto en la garantía de seguridad como en la formación del precio. Esto se puede ver en el mercado actual, donde gran parte de los traders utilizan los precios de los intercambios para realizar análisis de compra y venta. Las principales empresas de este mercado son:

- Binance

- Coinbase

- Kraken

- OKEx

- Bitstamp

- Foxbit

- Mercado Bitcoin

El procedimiento de registro es algo estándar en casi todas las plataformas. Se realiza un registro con nombre, correo electrónico y contraseña de usuario. Algunas plataformas solicitan el envío de documentos del nuevo cliente para llevar a cabo la verificación de identidad (KYC). Hecho esto, basta con enviar tus reales (o criptomonedas) y comenzar a negociar.

Al abrir una cuenta, el usuario de un intercambio recibe una dirección a la que debe depositar, o de donde debe retirar, las criptomonedas con las que opera. En la mayoría de los intercambios, esta dirección es única. Si bien esto trae practicidad, por otro lado disminuye el grado de privacidad de estas plataformas.

Los intercambios tradicionales tienen algunas ventajas, siendo la mayor de ellas el alto grado de liquidez. Al ser plataformas conocidas en el mercado, estas empresas ya cuentan con una base enorme de clientes. De esta manera, pueden proporcionar una mayor liquidez para las criptomonedas negociadas allí, además de que los precios son bastante competitivos.

Por otro lado, los intercambios son plataformas marcadas por su centralización. Es decir, tienen un dueño conocido, sede, CNPJ (o registro equivalente) y se someten a los trámites de la ley del país en el que operan. Debido a esto, estas plataformas exigen que los usuarios completen diversos datos para poder operar, datos que pueden verse comprometidos o filtrados en caso de ataques a estas plataformas.

DEX: del inicio a las DeFi

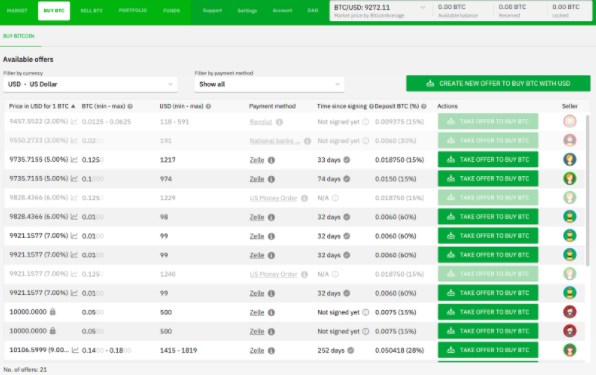

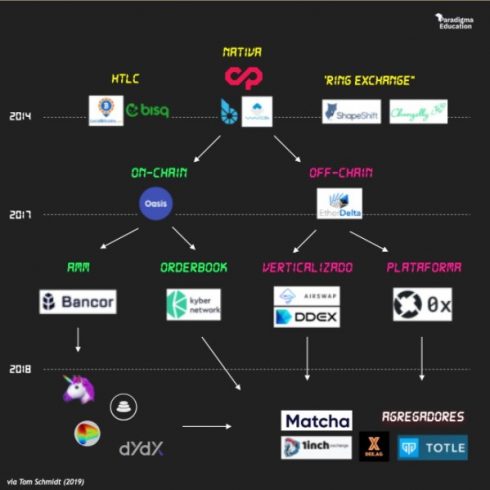

Aunque han ganado fama recientemente, las DEX no son un fenómeno tan reciente. De hecho, las primeras versiones de estas plataformas surgieron con el objetivo de negociar BTC. Por ejemplo, el sitio LocalBitcoins fue uno de los primeros prototipos de DEX, lanzado hace casi diez años. Otro ejemplo es Bisq, un intercambio de código abierto cuyo software puede ser descargado e instalado en cualquier computadora, permitiendo la negociación sin depender de registros en intercambios.

Plataformas como Waves, 0X y Counterparty también son ejemplos de predecesoras de las DEX. Luego, llegó el turno de Ethereum (ETH) de conocer sus primeras DEX. “EtherDelta e IDEX fueron los primeros intercambios no custodiales en prosperar en Ethereum, pero ambos tenían puntos centrales de falla y fueron cerrados”, afirmó Felipe Sant’anna, de Paradigma Education.

Uniswap y la segunda era de las DEX

La segunda era de las DEX surgió con el ascenso de las DeFi, cuyo concepto explicamos en la primera parte de este material. Entre las principales plataformas, Uniswap es la que ha obtenido mayor destaque. Esta DEX lidera el volumen total de este mercado, con aproximadamente R$ 5,6 mil millones negociados (sumando las plataformas Uniswap v2 y v3).

Con el tiempo, las DeFi y las DEX comenzaron a migrar a otras redes. A medida que Ethereum vio aumentar sus tarifas de uso, redes como Binance Smart Chain (BSC) empezaron a destacarse. Un símbolo de esto es PancakeSwap, el principal DEX de la BSC. Actualmente, las principales DEX del mercado son:

- Uniswap

- PancakeSwap

- 1inch

- SushiSwap

- BakerSwap

El éxito de las DEX independientes hizo que grandes intercambios comenzaran a invertir en este mercado. La pionera entre ellas fue la china Binance, que lanzó la plataforma Binance DEX en 2019. Sin embargo, el principal volumen del mercado aún está en manos de DEX creadas sin el apoyo de grandes empresas.

¿Cómo funciona una DEX?

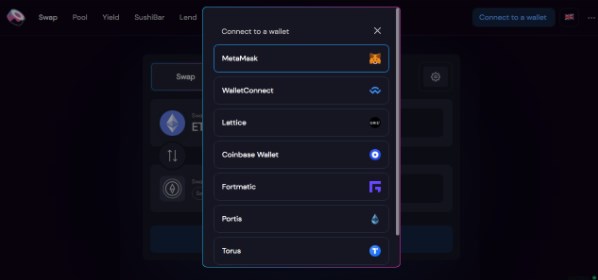

Las DEX funcionan de manera similar a los intercambios tradicionales, pero con algunas diferencias relevantes. En primer lugar, las DEX operan a través de contratos inteligentes creados en una determinada blockchain, y no mediante órdenes o libros de órdenes. En segundo lugar, las DEX operan mediante conexiones con las carteras de los usuarios.

En otras palabras, una DEX no exige que la persona deposite criptomonedas en una cartera externa, renunciando a la posesión de ellas. Por eso, las DEX no necesitan de terceros de confianza o seguros para operar. Al mismo tiempo, las DEX registran todas sus órdenes en la blockchain, garantizando confianza e independencia en la auditoría de cualquier problema.

Para utilizar una DEX no es necesario crear un registro ni ingresar ningún dato personal. Basta con conectar una cartera de criptomonedas con la plataforma deseada. Las criptomonedas se negocian directamente desde la cartera y nunca pasan por ningún tercero. De manera similar, ningún dato del usuario es leído o recolectado por la DEX, lo que representa un alto grado de privacidad en el uso de estas plataformas.

Como no cuentan con órdenes o libro de ofertas, las DEX operan a través de los Automated Market Makers (AMM). Estas DEX permiten que los AMM proporcionen sus criptomonedas para ofrecer liquidez a las transacciones en las plataformas. A cambio, reciben algún tipo de incentivo, como pagos de intereses o descuentos en las comisiones.

De hecho, los AMM pueden proporcionar liquidez para cualquier token, lo que significa que las DEX pueden soportar cualquier tipo de negociación, siempre que haya suficiente liquidez. Esto quiere decir que un token no necesita ser «listado» en una DEX, como ocurre en los intercambios tradicionales. En resumen, estas plataformas tienden a ser más ágiles en la negociación de tokens nuevos o menos conocidos, ya que no pasan por la burocracia de la cotización tradicional.

Por último, muchas plataformas DeFi actúan tanto como DEX como plataformas de préstamos. De esta manera, replican casi fielmente los ecosistemas tradicionales de los bancos, en los que es posible negociar activos y, simultáneamente, obtener rendimientos. Nuevamente, el tipo de plataforma dependerá del contrato inteligente que la ejecuta.

Ventajas y desventajas de las DEX

Las DEX han traído varias innovaciones al mercado de criptomonedas. Por lo tanto, es innegable la cantidad de ventajas que estas plataformas presentan para los usuarios. Entre las principales se encuentran las siguientes:

- Sin KYC: como no exigen verificación de identidad, las DEX no almacenan ningún dato o documentación de quienes las utilizan. Sin esta información, no hay incentivos para que los hackers roben datos de los usuarios en ataques a las DEX. Al mismo tiempo, gobiernos totalitarios o autoritarios no pueden exigir que las plataformas revelen datos que no poseen.

- Eliminación de terceros: las DEX no son empresas, por lo que no tienen ningún tipo de intermediario para sus transacciones. Otra ventaja es que no hay criptomonedas custodiadas por las DEX, lo que reduce el incentivo para robos de fondos.

- Menos burocracia: sin papeleo, registros largos o dificultades para usar. Solo necesitas un celular (o computadora), una cartera y listo, negocia cuántas y cuáles criptomonedas quieras.

- Incentivos financieros: como se mostró anteriormente, las DEX ofrecen incentivos a los proveedores de liquidez. Muchas veces los pagos pueden ser bastante altos, generando una excelente oportunidad para obtener ingresos pasivos con criptomonedas.

- Tarifas más bajas: con una estructura más descentralizada y simplificada, las DEX consumen menos recursos. Por lo tanto, tienden a cobrar tarifas más bajas en sus transacciones. Esto beneficia especialmente a quienes negocian con valores bajos y, por lo tanto, tienen más que perder con los altos costos de los intercambios tradicionales.

Sin embargo, las DEX también presentan riesgos. Al mismo tiempo, existen ciertos inconvenientes o desventajas en utilizar estas plataformas, aunque algunos de ellos pueden ser temporales, a medida que el mercado sigue su desarrollo. Los principales son:

- Liquidez: las DEX aún tienen un volumen de negociación bajo en comparación con los intercambios tradicionales. Uniswap, por ejemplo, negocia alrededor de R$ 5 mil millones por día, mientras que Binance negocia casi 20 veces más. La baja liquidez tiende a causar problemas para quienes desean negociar volúmenes mayores.

- Usabilidad: crear una cuenta en un intercambio tradicional es bastante laborioso. Por otro lado, la usabilidad de las DEX sigue siendo un problema para quienes no entienden cómo funcionan. Además, la contraseña de una cuenta de intercambio puede recuperarse, mientras que perder la contraseña de la cartera puede impedir el acceso a la cuenta en una DEX para siempre.

- Tarifas: paradójicamente, las tarifas son una ventaja y una desventaja. Normalmente, cuestan menos que en los intercambios tradicionales. Sin embargo, si las tarifas de la blockchain aumentan (como ya ha ocurrido en Ethereum), el costo para utilizar una DEX puede aumentar inesperadamente y hasta superar las tarifas de los intercambios centralizados.

Conclusión

Aunque las DEX surgieron mucho antes de las DeFi, los últimos tres años han impulsado la popularidad de estas plataformas. A través de la descentralización, la privacidad y una variedad de productos, las DEX se han expandido. Hoy en día, su uso crece cada día y la tendencia es que formen parte de la nueva revolución que ocurrirá en el mundo de las criptomonedas.

No hay duda de que las DEX todavía enfrentan enormes desafíos. Las plataformas necesitan ser más accesibles para los usuarios, así como la cultura de dependencia de servicios centralizados debe disminuir. En el momento en que las personas dependan menos de terceros para negociar sus criptomonedas, el sector dará un salto aún mayor en su desarrollo.