En finanzas descentralizadas (DeFi), es común encontrarse con al menos dos términos: farming y pools de liquidez. Este último también puede traducirse como «pool de liquidez». Ambos tienen una gran importancia en el funcionamiento de DeFi, ya que aseguran el buen funcionamiento del mercado y permiten que los inversores obtengan rendimientos sobre sus tokens.

Pero, ¿qué es un farming y cómo funciona? ¿Y los pools de liquidez, qué representan para los tokens DeFi? De alguna manera, utilizan contratos inteligentes para proporcionar servicios similares a los del mercado tradicional, pero con las características, ventajas (y riesgos) de DeFi. Hoy vamos a explorar qué son y cómo funcionan.

Pools de liquidez

Los pools de liquidez son herramientas fundamentales para garantizar el buen funcionamiento del mercado. Funcionan permitiendo que los usuarios bloqueen sus tokens a cambio de recompensas. Los tokens bloqueados aseguran que el mercado tenga una oferta suficiente y, por lo tanto, las transacciones se puedan realizar sin problemas de liquidez.

Es importante no confundir los pools de liquidez con los pools de minería mediante Prueba de Trabajo (PoW) y Prueba de Participación (PoS). A pesar de los nombres similares, la función de cada uno es diferente. Los pools de liquidez aseguran y aumentan la liquidez de las transacciones, especialmente entre los intercambios descentralizados (DEX).

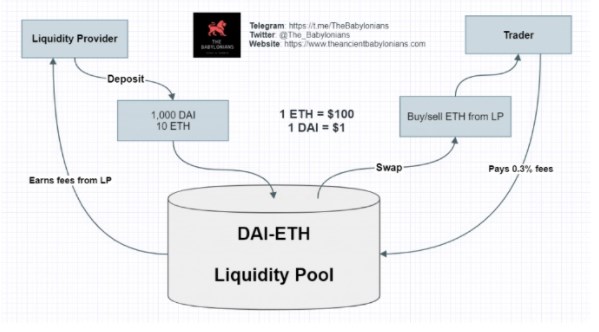

Cuantos más pools tenga un DEX, más fácil será negociar los tokens que están listados en él. Cada pool está vinculado a un contrato inteligente en el que los usuarios depositan sus tokens en el DEX. Estos depositantes se denominan proveedores de liquidez o «liquidity pool» (LP, por sus siglas en inglés). El proceso funciona de la siguiente manera:

- El LP elige qué pool desea negociar.

- Envía los tokens a la dirección del contrato inteligente del pool.

- Una vez hecho esto, recibe los tokens del pool que demuestran su inversión.

- La remuneración ocurre a través de las tasas pagadas en cada transacción.

Funcionamiento de un pool de liquidez

En general, un pool de liquidez está compuesto por un par de tokens. Por ejemplo, el par DAI y Ether (DAI/ETH) es un pool formado por la stablecoin DAI y la criptomoneda Ether. Cada pool ofrece un nuevo mercado para los tokens que forman el par. Un usuario que desee proporcionar liquidez a este pool debe depositar una cantidad igual de ambos tokens.

Es decir, para ofrecer liquidez, alguien que deposite R$ 100 en ETH deberá depositar R$ 100 en DAI. Los depósitos se realizan a través de la dirección que compone el contrato inteligente. En este escenario, el LP contribuyó con un total de R$ 200 en el pool, teniendo una participación proporcional al valor depositado.

Él podrá retirar el total en ETH o DAI en cualquier momento, con total liquidez. Un LP proporciona liquidez principalmente para los DEX. Uniswap es uno de los intercambios que tiene mayor liquidez en el mercado, precisamente debido a la gran cantidad de LPs en su plataforma.

Este modelo tiene una diferencia en comparación con los intercambios tradicionales, ya que no depende de órdenes. Así, el LP solo necesita solicitar el retiro de sus fondos para recibirlos de inmediato. Los pools de liquidez eliminan la necesidad de emitir órdenes de compra o venta y esperar a un vendedor o comprador para ejecutarlas.

Incentivos para proporcionar liquidez y retiro de fondos

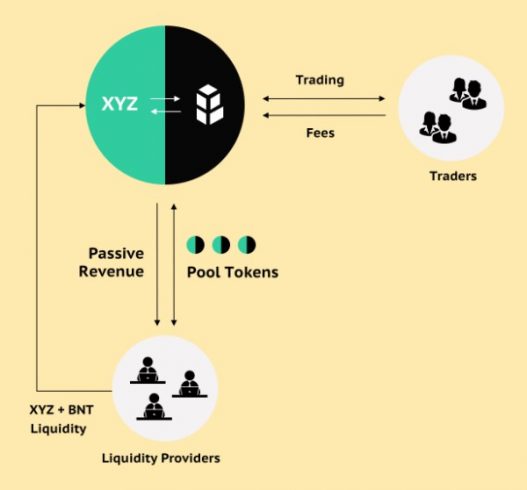

Además de la facilidad, los LPs reciben incentivos para mantener sus tokens bloqueados en el pool. Cada depósito realizado genera un token para ellos, llamado token de pool. En el ejemplo del pool DAI/ETH, el token generado se llamaría DAIETH. Este token otorga derechos a beneficios como la participación en las tarifas generadas por el DEX en cada transacción.

Por ejemplo, supongamos que las tarifas de negociación para el pool DAI/ETH son del 0,3%. Un LP que ha realizado contribuciones (también llamadas apuestas) equivalentes al 10% de la liquidez total del pool tendrá derecho al 10% del 0,3% del valor total de todas las transacciones. El primer LP, quien proporciona liquidez al pool, también puede establecer el precio inicial de las transacciones.

Si desea retirar los fondos aplicados en la plataforma, el LP deberá proceder con la quema de sus tokens de pool. Con este proceso, los tokens se eliminan del mercado. Después de esto, podrá retirar el valor bloqueado en el contrato inteligente. El proceso es, como se vio en el tema anterior, rápido y sin necesidad de colocar órdenes en el intercambio.

La importancia de la liquidez

Los pools de liquidez son importantes para garantizar la fluidez de las transacciones de tokens DeFi. Debido a que es un mercado muy reciente, DeFi no es conocido por la mayoría de las personas, lo que hace que esta liquidez sea necesaria para evitar problemas en la negociación de los tokens. Así, la liquidez ayuda a prevenir una serie de problemas:

- Riesgos de ataques de hackers.

- Dificultad para comprar o vender los tokens.

- Manipulaciones de precios por grandes inversores.

- Rescate de dinero por parte de los proveedores de liquidez.

Los mercados con baja liquidez están más expuestos a ataques, tanto en los precios como en las redes mismas. Estos ataques pueden causar enormes pérdidas financieras a los titulares de los tokens. Sin liquidez, un gran inversor puede juntar algunos miles de reales o dólares y manipular fácilmente el precio de un token.

Veamos como ejemplo el mercado de Bitcoin (BTC). Este mueve miles de millones de dólares todos los días y tiene transacciones en prácticamente todos los intercambios del mundo. Esto hace que un colapso total en su precio sea prácticamente imposible. También es uno de los factores que permite que BTC pueda ser negociado en casi cualquier lugar.

Yield Farming

Uno de los objetivos de DeFi es traer servicios financieros tradicionales al mercado de criptomonedas. Y una de las herramientas que lo posibilitan es el sistema de yield farming. En resumen, es una forma en que el inversor puede ganar más tokens DeFi sin necesidad de minar o hacer operaciones de trading.

El yield farming funciona de manera similar a las inversiones que generan intereses. Así, puede producir ingresos pasivos para los holders de tokens. Aunque esta explicación pueda parecer simple, el proceso involucra operaciones relativamente complejas. Y para evitar confusiones, proporcionaremos un resumen detallado, pero accesible, de estas operaciones.

Cómo funciona

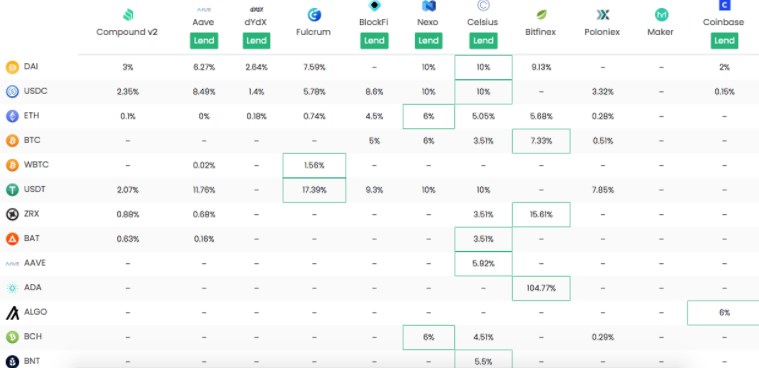

De cierta manera, el proceso de yield farming tiene semejanzas con la minería mediante Prueba de Participación (PoS). Por ejemplo, los poseedores de tokens DeFi bloquean sus tokens en una plataforma. A cambio, reciben rendimientos por la inmovilización de esos tokens. Muchos yield farmings ofrecen rendimientos de dos dígitos al año, superiores a la mayoría de las inversiones de renta fija tradicionales.

A pesar de las similitudes, el yield farming es bastante diferente. No existe la figura del “minero” en este proceso, ya que los tokens no son minados. Los LPs también forman parte del yield farming al proporcionar liquidez al pool. A cambio, reciben recompensas o pagos de intereses. A continuación, algunos ejemplos de protocolos que permiten esto:

- AAVE

- dYdX

- PancakeSwap

- Uniswap

- Compound

Cálculo de los retornos

Los intereses pagados en esta modalidad generalmente se calculan en términos anuales. Así, un yield farming que paga un 10% significa que el inversor tendrá un 10% de retorno después de un año de inversión. Existen dos métricas principales utilizadas en el cálculo de los retornos anuales:

- Tasa de Porcentaje Anual (APR, por sus siglas en inglés)

- Rendimiento Porcentual Anual (APY, por sus siglas en inglés)

A pesar de los nombres similares, existe una diferencia crucial entre ambas. Un pool que utiliza el APY toma en cuenta el efecto de los intereses compuestos en el rendimiento. En cambio, un pool que utiliza el APR opera con base en intereses simples. La elección entre ambas puede tener un gran impacto en los rendimientos obtenidos.

En el caso de los intereses simples, se cobra un porcentaje sobre el valor del principal. Solo como ejemplo, imagina un yield farming con un APR del 10% anual. Si un inversor invierte 10 COMP, obtendría un rendimiento anual del 10%. Así, tendría 11 COMP en el primer año, 12 en el segundo, etc. El cálculo se basa únicamente en el valor principal.

En el modelo de APY, el cálculo de los intereses considera no solo el valor aplicado, sino también la suma de los intereses que ya han sido pagados. En el mismo ejemplo, el inversor que comienza con 10 COMP tendría 11 COMP en el primer año, 12,1 en el segundo, 13,3 en el tercero, y así sucesivamente. Esto se debe a que los intereses se aplican sobre todo el valor acumulado, lo que genera retornos exponenciales en comparación con el APR.

Uno de los protocolos más conocidos en este mercado es yearn.finance (YFI). Lanzado en 2020, es un agregador que permite a los inversores realizar operaciones automatizadas en DeFi. Su objetivo es maximizar las ganancias de las inversiones, algo que realmente ha sucedido. En los últimos 12 meses, el token YFI ha experimentado una fuerte apreciación, llegando a tener un valor superior al de BTC.

Ventajas y riesgos del yield farming

Las operaciones de yield farming tienen la gran ventaja de hacer que los tokens trabajen para el inversor. A través de DeFi, no es necesario dejarlos en una billetera esperando que se valoricen. Con los intereses pagados, es posible generar un ingreso pasivo constante y, en muchos casos, superior a los intereses ofrecidos en los mercados tradicionales.

Sin embargo, las operaciones en este sector no son simples. Muchas estrategias requieren un conocimiento avanzado para ser ejecutadas. Además, es necesario estar atento a los riesgos del protocolo. Cualquier error, ya sea del proyecto o cometido por el propio usuario, puede llevar a una pérdida total del dinero invertido.

Otro punto es que los retornos no son estables, sino que varían según el mercado. Nuevamente, la liquidez tiene una gran influencia en este proceso. Los yield farmers —nombre dado a los usuarios que participan en el proceso— tienen un alto grado de movilidad. Siempre están buscando los proyectos que ofrecen los mejores rendimientos. Sin embargo, también es necesario verificar cuáles ofrecen el mayor grado de seguridad para una inversión a largo plazo.