Existem diversas maneiras de se ter um rendimento em finanças descentralizadas (DeFi). No entanto, nem todos os juros anuais são feitos da mesma forma. Com o tempo, perseguir um rendimento líquido ou um rendimento gerado por atividades econômicas, é mais sustentável do que um rendimento baseado em emissões inflacionárias ou tokens gerados como recompensa pela participação na DeFi.

Grande parte da DeFi depende de emissões de tokens inflacionários para ajudar os projetos em seus estágios iniciais e é uma ferramenta eficaz para ganhar apoio enquanto constrói uma comunidade. No entanto, eventualmente os projetos devem ter o objetivo de gerar rendimento líquido para seus usuários, em vez de pagá-los com tokens simbólicas para sempre.

Este artigo irá se concentrar em como as corretoras descentralizadas (DEXs) podem gerar um rendimento líquido para os usuários que fornecem liquidez para negociações. E também se concentrará na Kamino Finance, um projeto DeFi da Solana que está facilitando para os usuários fornecerem liquidez concentrada e a otimizar seus ganhos de rendimentos líquidos a partir de taxas pagas por outros usuários.

Além disso, a recente falência da FTX destaca a importância de negociar em uma DEX. Através de uma DEX, os usuários podem negociar criptomoedas e manter a custódia de seus ativos ao mesmo tempo, em vez de depender de uma corretora para guardar seus tokens, uma vez que uma corretora pode ir à falência, perder os tokens dos usuários em um ataque, ou ambos.

Como a Negociação Descentralizada Pode Gerar um Rendimento Líquido em Depósitos de Cripto?

As corretoras centralizadas (CEXs) tem seus lucros ao manter custódia dos criptoativos de seus usuários e ajudando a facilitar as compras e vendas entre os negociadores. Atualmente, os CEXs são responsáveis pela liquidação de mais de 90% de todas as negociações de cripto, e elas podem ganhar muito dinheiro atuando como intermediárias.

Negociar criptoativos através de uma CEX foi o normal durante anos, mas com o crescimento da DeFi e as inovações em aplicações descentralizadas (dApps) apresentaram novas opções para a comunidade cripto. Os usuários que querem ter a custódia de seus ativos e negociá-los interagindo com código em vez de uma CEX, agora podem através de uma DEX.

As diferenças entre a negociação através de uma CEX e uma DEX são claras como o dia, e uma das maiores diferenças é para onde as taxas vão após as negociações serem executadas. Em uma CEX, o CEX ganha todas as taxas como receita, mas em uma DEX, as taxas são distribuídas aos usuários que fornecem liquidez – a comunidade DeFi.

Como os Usuários de DeFi Podem Ganhar Juros Com as Atividades de Negociações da DEX

Uma grande diferença entre uma corretora centralizada e uma corretora descentralizada é que todas as negociações em uma DEX são executadas na blockchain. Os usuários que fazem trocas em um DEX encontrarão tokens em sua própria carteira depois de fazer uma negociação, ao invés de uma CEX manter estes tokens em seu nome.

As DEXs dependem de usuários conhecidos como provedores de liquidez (LPs) para depositar tokens nos contratos inteligentes da DEX, para que as pessoas possam fazer negociações. Estes tokens ajudam a facilitar a negociação entre as pessoas que retiram liquidez (LTs), que trocam o Token A pelo Token B, de modo que os LPs são naturalmente recompensados com as taxas das negociações que utilizam seus tokens.

A negociação descentralizada através de um formador de mercado automatizado (AMM) tornou-se muito popular desde 2018, e mais de $1 trilhão de dólares em negociações foram transferidos em AMMs. Ao mesmo tempo, os usuários ganharam mais de $1 bilhão de dólares como provedores de liquidez, ganhando taxas com as negociações da DEX.

Com o recente desenvolvimento do fabricante de mercado de liquidez concentrada (CLMM), o tipo de AMM que hoje em dia alimenta as DEXs mais eficientes, a possibilidade de obter um rendimento líquido pode ser aumentada ao mesmo tempo em que fornece um número menor de tokens como liquidez. Com isso, as CLMMs podem aumentar exponencialmente a eficiência de capital para os provedores de liquidez.

Onde a Kamino se Encaixa na Situação de Rendimento Líquido da DEX?

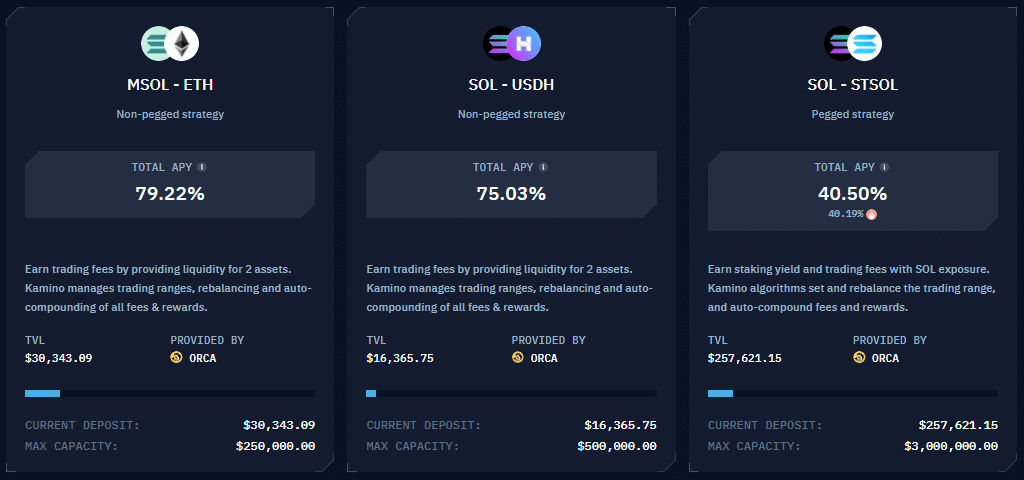

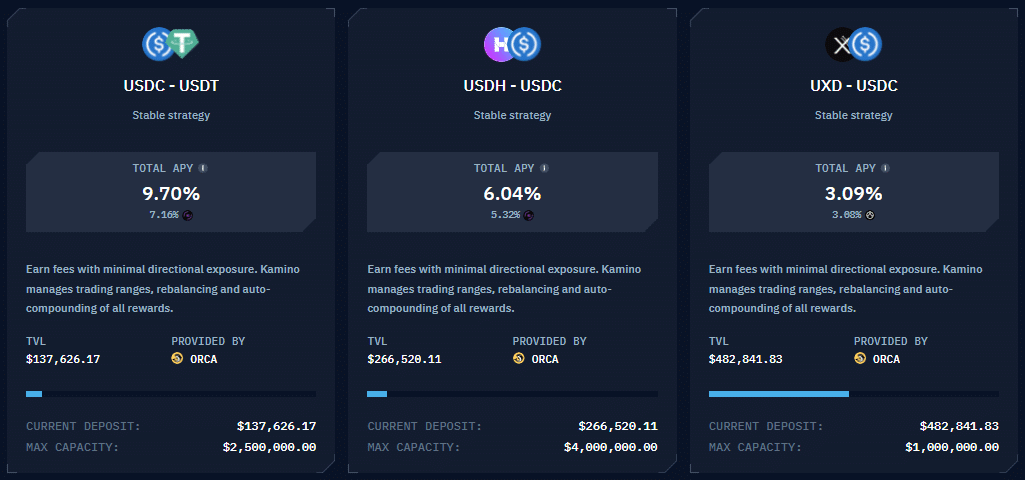

Proporcionando liquidez concentrada pode fazer os usuários ganharem taxas mais altas de negociações, mas também é mais difícil administrar uma posição de liquidez concentrada. A Kamino Finance gerencia automaticamente as posições de liquidez concentrada pelos usuários, e é fácil de se usar.

Os usuários que têm rendimento por fornecer liquidez concentrada precisam se certificar de atualizar suas posições à medida que os preços mudam. Se um ativo mudar de preço e um usuário estiver fornecendo liquidez para uma faixa de preços fora do preço atual, então o usuário deixará de ganhar taxas de negociações até que o preço retorne a sua faixa.

Fornecer liquidez em um CLMM é um processo difícil que requer atenção constante e uma compreensão avançada do mercado. Com as DEXs de primeira geração usando uma AMM, os usuários podem confiar em estratégias passivas ao fornecer liquidez, mas os usuários que não administram sua posição de forma consistente em CLMMs mais eficientes podem acabar ganhando menos taxas.

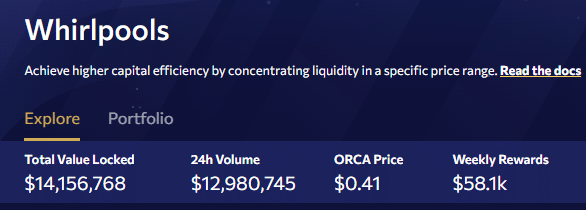

Há uma quantidade generosa de rendimento líquido gerado por negociações que passam através de um CLMM, uma vez que eles facilitam volumes de negociações maiores do que os AMMs hoje em dia. No Orca, um dos maiores DEXs de liquidez concentrada da Solana, o volume de negociação diário tratado por seu CLMM corresponde ao valor total de tokens depositados na DEX.

A Kamino torna a obtenção de rendimentos líquidos das DEXs como Orca um processo mais fácil para a comunidade DeFi da Solana, otimizando posições de liquidez concentrada para qualquer pessoa que depositar fundos no cofre da Kamino. Ao seguir modelos quantitativos e contratos inteligentes, a Kamino automatiza e otimiza as posições de liquidez concentrada, para que os usuários tenham melhores oportunidades de ganhar taxas com as negociações.

Como Solana está Construindo um Melhor Ambiente de Negociações Para Seus Usuários

A Solana é a blockchain mais rápida e mais barata para a DeFi. A rede tem uma média de 3.000 transações por segundo (TPS), e cada transação custa menos de um centavo para ser executada. Às vezes, a rede Solana processa 10.000 TPS durante picos de atividade, e isso é um enorme avanço para a tecnologia blockchain.

Desde a falência da FTX, muita coisa mudou na Solana, mas a tecnologia ainda é a mesma e ainda está melhorando. Os tokens que antes eram depositados no Serum, uma DEX apoiada pelo FTX, foram retiradas devido ao medo de que algo pudesse acontecer, e um novo projeto chamado Open Serum foi desenvolvido por membros da comunidade.

À medida que o Serum se reconstrói lentamente, a maior parte das negociações na Solana estão sendo feitas através de liquidez concentrada. A Kamino Finance estará abrindo novos cofres para ajudar os usuários a administrar suas posições de liquidez concentrada à medida que a demanda aumenta para negociações em DEXs alimentadas por CLMMs.

Fazer negociações em uma corretora descentralizada pode reduzir os custos de negociação e também aumentar a paz de espírito de que os usuários sabem onde seus tokens estão sendo armazenados. Como na Solana as transações são incrivelmente rápidas e de baixo custo, ela está se tornando um dos melhores ambientes de negociação para os usuários que buscam maneiras de negociar criptoativos longes de uma corretora centralizada.

Aviso: este artigo tem a funcionalidade exclusivamente informativa, não constitui aconselhamento de investimento ou uma oferta para investir. O CriptoFácil não é responsável por qualquer conteúdo, produtos ou serviços mencionados neste artigo

Leia também: Novos cassinos que não estão no Gamstop

Leia também: Como funcionam os cassinos que aceitam criptomoedas?

Leia também: Cassinos que não estão no Gamstop