Acesse o artigo completo aqui [exclusivo Paradigma Pro]: CLIQUE AQUI ?

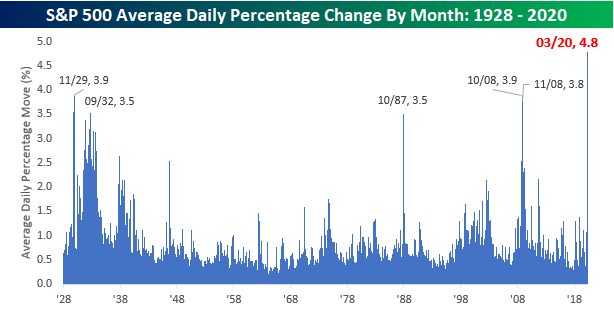

Março de 2020 foi o mês mais volátil na história do S&P. Isso mesmo: da história.

Investidores sentiram o baque. Grandes gestores sentiram o baque. Microempreendedores sentiram o baque.

Modelos de risco venerados na indústria financeira tombaram espetacularmente diante de uma conjuntura inédita.

Na onda da incerteza generalizada, o Bitcoin sofreu um dos piores dias dos seus 11 anos de vida. A ferida foi aprofundada por uma cascata violenta de liquidações na BitMex – maior bolsa de derivativos no mercado de criptomoedas – que levou muita gente para o buraco.

Ainda em março, dois fundos de criptomoedas novos, de porte pequeno-médio, e focados em estratégias quantitativas, fecharam as portas. Adaptive Capital, operado por Willy Woo e outras figuras conhecidas no meio; e CryptoLab Capital, gerido por figuras de popularidade equiparável, mas concentrada na Rússia.

Confira nossas sugestões de Pre-Sales para investir agora

Marcos López de Prado é um dos autores e operadores mais respeitados no universo do aprendizado de máquina aplicado a finanças. Uma curiosidade, inclusive, é o seu apadrinhamento do projeto Numerai, que envolve criptomoedas e um fundo de investimento alimentado por uma rede pseudônima de cientistas.

De Prado compartilhou uma apresentação em que sumarizou 3 lições importantes que esse choque podem deixar para investidores quantitativos.

Uma tradução livre se segue:

1. Mais “Nowcasting”, Menos “Forecasting”

Estratégias quantitativas tradicionalmente giram em torno de projeções de preços futuros, com distintos graus de confiança.

Projeções eram questão de vida ou morte quando bases de dados publicamente acessíveis eram limitadas, e disclosures de empresas, menos frequentes.

Em comparação com alguma décadas atrás, hoje temos acesso a muito mais fontes de informação em tempo real.

O nowcasting é diferente do forecasting porque

- Forecasting usa dados estruturados para alimentar modelos que criam previsões de longo-prazo;

- Nowcasting usa dados não-estruturados para criar estimativas de curto-prazo (ou até pescar dados brutos, direto na fonte).

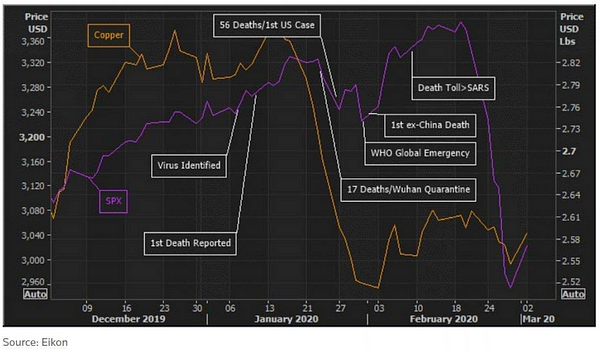

Em 23 de janeiro, o governo chinês impôs um lockdown em Wuhan e algumas cidades vizinhas. A queda repentina na demanda industrial causou um sell-off em várias commodities, mas ações nos EUA continuaram a subir. Um modelo de nowcasting eficiente poderia ter detectado e engatilhado ação em cima dessa dissonância, por exemplo.Exemplos de dados que podem ser nowcasted:

- Inflação: baseadas em compilações de preços online, podem ser mais precisas que muitas projeções derivadas de modelos econométricos convolutos.

- Faturamento de varejistas: com base em imagens de satélite que medem ocupação em estacionamentos e entradas/saídas.

- Produção industrial: com base em dados esparsos de segmentos específicos, dados de consumo de energia elétrica, etc.

2. Mire Desenvolver Teorias, Não Regras de Trade

É prática comum rodar milhares de backtests de forma a identificar estratégias de investimento promissoras. Não há nada de essencialmente errado nisso.

Costumeiramente, o backtest com melhor performance em dentro de um conjunto de resultados é reportado — e então publicado, ou empregado no lançamento de um fundo novo. Raramente, reporta-se o número de resultados “desperdiçados” até se obter aquele backtest específico.

Ou seja: há um viés de sobrevivência enorme nos resultados de estratégias quantitativas que já lhe foram apresentados. Ele é parte da razão pela qual alguns fundos quantitativos performaram tão abaixo do esperado durante o choque do Corona, em março de 2020.

➡ Quer saber como superar esse viés e gerar estratégias confiáveis? Curioso para ler a 3ª lição? Acesse o artigo completo aqui [exclusivo Paradigma Pro]: CLIQUE AQUI ?

Leia também: Como o Coronavírus impactou o jeito que usamos o Bitcoin

Aviso: O texto apresentado nesta coluna não reflete necessariamente a opinião do CriptoFácil